- Laut einer Studie haben 85 Prozent der 50- bis 65-jährigen Hauseigentümer ein «substanzielles» Problem mit der nachhaltigen Tragbarkeit ihrer Hypothek im Rentenalter.

- Demnach besitzen nur rund ein Drittel davon ausreichende Vermögenswerte, um ihre Hypothek ausreichend zu amortisieren.

- Vermögensexperten rechnen dennoch nicht mit Zwangsverkäufen bei den Eigenheimen.

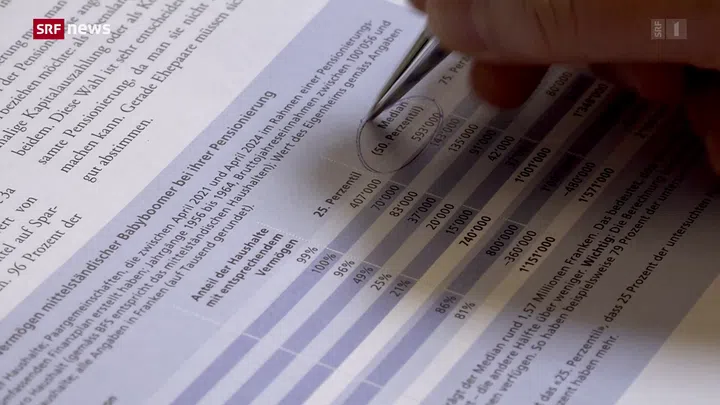

Gemäss einer Studie von Moneypark erhalten nur rund 15 Prozent der 50- bis 65-jährigen Eigentümer eine genügend hohe Rente, um ihre Hypothek nach der Pensionierung weiterführen zu können. Bei den anderen 85 Prozent muss ein Teil der Hypothek zurückbezahlt werden, damit das Renteneinkommen wieder den geltenden Tragbarkeitsregeln entspricht. Doch nur rund die Hälfte der betroffenen Altersgruppe verfügen über genügend finanzielle Mittel, um die nötigen zusätzlichen Amortisationen vornehmen zu können. Konkret müssen pro Haushalt im Durchschnitt knapp 300'000 Franken zusätzlich abbezahlt werden.

Dabei gibt es regionale Unterschiede: Nur rund 26 Prozent der 50- bis 65-jährigen Westschweizer verfügen über genügend Vermögenswerte, um die Zusatzzahlungen zu stemmen, in der Deutschschweiz sind es 38 Prozent. Gründe hierfür sieht Lukas Vogt, Geschäftsleiter von Moneypark, bei den ungleichen Startvoraussetzungen beim Hauskauf: «Beim Kauf einer Immobilie in der Westschweiz müssen zusätzliche fünf Prozent Kaufnebenkosten für Notare und die Grundbucheintragung bezahlt werden.» Zusätzlich seien die Immobilienpreise um den Genfersee in den letzten Jahren überdurchschnittlich stark gestiegen.

Was sind die Ursachen für dieses Problem?

Laut Lukas Vogt sind mit ein Auslöser die gestiegenen Immobilienpreise. Diese führten zu grösseren Hypotheken und damit auch zu höheren Zinsbelastungen. Ausserdem erhielten heute 50- bis 65-jährige Personen nur noch rund 50 Prozent ihres letzten Lohns als Rente, während man in der Vergangenheit mit 60 und 65 Prozent rechnen konnte, so der VZ-Vorsorgeexperte Karl Flubacher.

Wie kann ich meine Tragbarkeit sicherstellen?

Um eine Hypothek bei einer Bank zu erhalten, dürfen gemäss der gängigen Tragbarkeitsregeln die Wohnkosten nicht mehr als ein Drittel des Haushaltseinkommens ausmachen. Während diese Wohnkosten bei 50- bis 65-Jährigen einen durchschnittlichen Anteil von 27 Prozent am Einkommen ausmachen, steigt der Anteil bei der Pensionierung durch die geringere Rente auf durchschnittlich 50 Prozent und damit über den Schwellenwert.

Der Vorsorgeexperte empfiehlt daher frühzeitig mit der Planung der Eigenheimfinanzierung nach der Pensionierung zu beginnen: «Wenn ich merke, dass ich beispielsweise 150'000 Franken amortisieren muss, dann ist es einfacher, dieses Sparziel über 15 Jahre, wie über drei Jahre zu erreichen.»

Droht jetzt eine Zukunft voller Zwangsverkäufe?

Wer nicht genügend Kapital für die Amortisation anspart, dem könnte gar der Verkauf des Eigenheims drohen. Lukas Vogt und Karl Flubacher sind sich aber einig: In der Praxis geschieht das äusserst selten. «Auch wenn die Tragbarkeitsregeln verletzt sind, man aber die Hypothekarzinsen regelmässig bezahlt, dann habe ich noch nie erlebt, dass die Bank dann die Hypothek gekündigt hat, sodass man das Wohneigentum veräussern musste», so der Vorsorgeexperte. Ausserdem führe ein solches Vorgehen der Banken zu enormen Imageschäden, sagt Lukas Vogt.